Kas ir iespēju kredīts?

Iespēju kredīts ir ilgtermiņa aizdevums, kas galvenokārt paredzēts automašīnas iegādei, mājokļa labiekārtošanai, komercdarbības uzsākšanai, kā arī citas ieceres realizācijai. Kā kredīta nodrošinājums var kalpot, piemēram, nekustamais vai kustamais īpašums, taču katrā bankā nosacījumi var būt atšķirīgi. Bankas, kas piedāvā šādu kredītu:

- Krediidipank, kā brīvā mērķa kredīts.

- SEB banka, kā ideju kredītu.

- SMP Bank, kā patēriņa kredīts.

- Swedbank, kā iespēju kredītu.

- Trasta komercbanka, kā kredītu pret resursu ķīlu.

| Banka | Nodrošinājums | Kredīta summa* | Kredīta termiņš |

|---|---|---|---|

| Krediidipank | Nekustamais īpašums | līdz 50% | līdz 10 gadiem |

| SEB banka | Nekustamais īpašums | līdz 70% | līdz 7 gadiem |

| Depozīts | līdz 85% | līdz 7 gadiem | |

| SMP Bank | Nekustamais īpašums | līdz 90% | līdz 2 gadiem |

| Transporta līdzeklis | līdz 70% | līdz 2 gadiem | |

| Swedbank | Nekustamais īpašums | līdz 70% | līdz 30 gadiem |

| Trasta komercbanka | Depozīts | līdz 100% | līdz 1 gadam |

| Transporta līdzeklis | līdz 85% | līdz 1 gadam |

Kredīta procentu likmes?

Izsniedzot kredītu, bankas piemēro procentu likmi, kas sastāv no mainīgās starpbanku likmes (piem., EURIBOR) un bankas noteiktās nemainīgās papildu likmes. Rezultātā banku nemainīgā likme jāpieskaita attiecīgā starpbanku likme, kas mainās katru darba dienu.

Bankas pievienotā likme, katrā bankā tiek izskatīta individuāli. Tās galvenie kritēriji procentu likmju noteikšanai ir:

- Ienākumu stabilitāte, apjoms un pierādāmība: tiek vērtēti gan Jūsu, gan Jūsu ģimenes kopējie ienākumi;

- Jūsu līdzšinējā sadarbība ar banku: vai izmantojat bankas pakalpojumus (depozīta noguldījumi, kredītkartes, internetbanku, pensijas 2. līmeni, u.c.) un kā līdz šim esat pildījuši finansiālās saistības ar banku;

- Kredīta/ķīlas attiecība: kredīta summas apmērs, Jūsu līdzdalība pirkuma finansēšanā;

- Kredīta nodrošinājums: nekustamā, kustāmā īpašuma tirgus vērtība, depozīta apmērs u.c.

Mainīgā vai fiksētā procentu likme

Jums kā klientam ir iespēja izvēlēties mainīgo vai fiksēto procentu likmi. Taču ir bankas, kas patlaban nepiedāvā fiksēto procentu likmi. Ar ko atšķiras šīs likmes?

- Fiksētā procentu likme – tiek noteikta uz ilgāku laika posmu vai pat visu kredīta līguma termiņu, kas pārsvarā ir nemainīga. Fiksētā likme parasti ir augstāka par mainīgo likmi, jo banka tādējādi nodrošinās pret risku, ka naudas tirgū var notikt krasas pārmaiņas.

-

Mainīgā procentu likme – sastāv no mainīgās starpbanku procentu likmes (RIGIBOR, EURIBOR, LIBOR) un bankas noteiktās nemainīgās papildu likmes. Šo likmi banka pārskata pārsvarā ik pēc 3 vai 6 mēnešiem, atkarībā no tā, kādu likmi ir izvēlējies klients. Mainīgā likme ir zemāka par fiksēto likmi, bet tā svārstās saskaņā ar tirgus situāciju ik pēc 3 vai 6 mēnešiem, kas var palielināt (vai gluži pretēji – samazināt) ikmēneša maksājuma apjomu.

Kredīta ikmēneša maksājumi

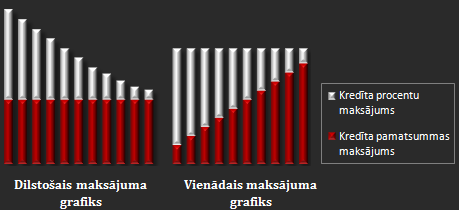

Ieteicams rūpīgi izvēlēties kredīta maksājuma grafiku. Ir divu veidu maksājumu grafiki:

- Dilstošais maksājuma grafiks – izvēloties šo maksājumu, katru mēnesi tiks dzēsta vienāda summa no kredīta pamatsummas atlikuma plus procenti. Pirmie kredīta maksājumi būs lielāki nekā izvēloties vienādo maksājumu grafiku (pēc anuitātes metodes), bet pēdējie kredīta maksājumi būs krietni mazāki. Šis atmaksas grafiks ir izdevīgāks cilvēkiem, kas jau sākotnēji var atļauties maksāt nedaudz lielāku summu kredīta maksājumam. Izvēloties šo maksājuma grafiku, mazāk tiek samaksāts procentu maksājumos kopējā termiņā.

- Vienādais maksājuma grafiks (pēc anuitātes metodes) – izvēloties šo maksājuma grafiku klients var apzināties, ka procentu likmes maiņas periodā viņam būs viena konkrēta maksājuma summa, kas katru mēnesi būs nemainīga. Šo maksājumu ieteicams izvēlēties, ja vēlaties, lai maksājuma summa paliek nemainīga. Bet tas ir atkarīgs no procentu likmes maiņas periodā. Maksājums var mainīties reizi trijos mēnešos, tikpat labi tas var mainīties reizi piecos gados. Tas ir atkarīgs no tā, uz cik ilgu laiku klients ir izvēlējies nofiksēt procentu bāzes likmi.

Kas tiek vērtēts kredīta piešķiršanā?

- Jūsu ienākumi. To stabilitāte un pietiekamība kredītu saistību izpildei. Banka vērtēs gan Jūsu, gan Jūsu ģimenes kopējos ienākumus. Tā nav tikai darba alga, bet arī visi citi regulārie ienākumi, ko varat apliecināt ar attiecīgiem dokumentiem: pabalsti, bērnu pabalsti, īres ieņēmumi, ieņēmumi no ieguldījumiem vai komercdarbības u. c. Ir būtiski, lai kredīta ikmēneša maksājumi neietekmētu Jūsu ierasto dzīves ritmu. Tādēļ ieteicams, lai kredīta ikmēneša maksājums nepārsniegtu 40% no Jūsu ikmēneša ienākumiem.

- Jūsu kredītvēsture. Banka izvērtēs, vai savlaicīgi esat pildījuši visas finanšu saistības, kas veido attiecīgi pozitīvu vai negatīvu kopējo kredītvēsturi. Laba kredītvēsture ļaus Jums saņemt izdevīgākus kredīta nosacījumus. Savu kredītvēsturi Jūs varat apliecināt ar dokumentiem par savām iepriekšējām vai esošām finanšu saistībām.

- Jūsu kredīta mērķis. Banka izvērtēs kādam mērķim paredzēts izmantot kredītu.

- Jūsu kredīta nodrošinājums. Banka vērtē īpašuma kvalitāti un likviditāti: jo labāka būs īpašuma kvalitāte, jo labākus kredīta nosacījumus banka varēs Jums piedāvāt. Vairumā gadījumu tas izrietēs no īpašuma vērtējuma.

Nekustamā īpašuma apdrošināšana

Ja kā kredīta nodrošinājums kalpos nekustamais īpašums, tas jāapdrošina par summu, kas nav mazāka par izsniegtā kredīta summu. Apdrošināšana vajadzīga, lai situācijās, kad ar īpašumu notiek kāds nelaimes gadījums, Jums būtu garantija, ka nepaliksiet bez dzīvesvietas un ar nenokārtotām kredīta saistībām. Par nekustamā īpašuma apdrošināšanu Jums jāmaksā noteikts maksājums, kas izteikts procentos no apdrošinājuma summas - aptuveni no 0,2% līdz 0,4%. Jāpiebilst, ka koka ēkām apdrošināšana izmaksās krietni dārgāka, turklāt tās apdrošināt piedāvā tikai dažas firmas, vairāk jāmaksā arī tad, ja apdrošinātajā īpašumā tiek veikts remonts.